Die Schweiz hat sich mit der Ratifikation des Klimaübereinkommens von Paris dem international vereinbarten Ziel verpflichtet, die Finanzflüsse klimaverträglich auszurichten (Art. 2.1.c.). Die Frage, mit welchen Strategien und Massnahmen Finanzmarktakteure einen effektiven Beitrag zur Erreichung der Klimaziele leisten können, gewinnt für private Akteure sowie Umwelt- und Finanzregulatoren zunehmend an Bedeutung. Dabei gehen die Finanzmarktakteure dieses Thema unterschiedlich an.

Mit nachhaltigen Investitionen wollen Anlegerinnen und Anleger mithelfen, die Umwelt- und Nachhaltigkeitsziele zu erreichen. Der meistgenutzte Ansatz dafür ist heute die Integration von Umwelt-, Sozial- und Gouvernanz-Kriterien in Investitionsentscheide, die sogenannte ESG-Integration. In einer Studie liess das BAFU untersuchen, wie wirkungsvoll dieser Ansatz tatsächlich ist. Das ernüchternde Fazit lautet: «vielleicht ein wenig». Die Ergebnisse zeigen zwar, dass sich viele Einzelentscheide zu einem grösseren Effekt summieren können. Insgesamt führen die heutigen ESG-Ansätze jedoch zu geringen nachhaltigen Veränderungen, insbesondere aufgrund der verwendeten Messgrössen.

Does ESG integration impact the real economy? (PDF, 1 MB, 01.06.2022)Studie im Auftrag des BAFU (auf Englisch; Zusammenfassung auf Deutsch und Französisch)

Die wissenschaftlichen Hintergrunddokumente zur Studie finden Sie hier (auf Englisch):

Der Bundesrat hat im Dezember 2022 seinen Standpunkt bezüglich Greenwashing-Prävention im Finanzsektor veröffentlicht. Finanzprodukte oder -dienstleistungen sollen nur dann als nachhaltig angeboten werden, wenn sie mit mindestens einem spezifischen Nachhaltigkeitsziel verträglich sind oder dazu beitragen, ein Nachhaltigkeitsziel zu erreichen. Damit soll gewährleistet werden, dass Finanzprodukte und ‑dienstleistungen, die allfällige ESG-Risiken reduzieren sollen, nur als nachhaltig bezeichnet werden, wenn sie neben einem rein finanziellen auch ein nachhaltiges Anlageziel verfolgen.

Eine Studie untersucht diese Nachhaltigkeit bei Säule 3a Produkten. Sie schlägt zudem ein Konzept vor, wie die finanziellen und nachhaltigkeitsbezogenen Ziele von Kundinnen und Kunden integriert ermittelt werden könnten.

Nachhaltigkeit in der Säule 3a (PDF, 2 MB, 23.01.2024)Im Auftrag des BAFU

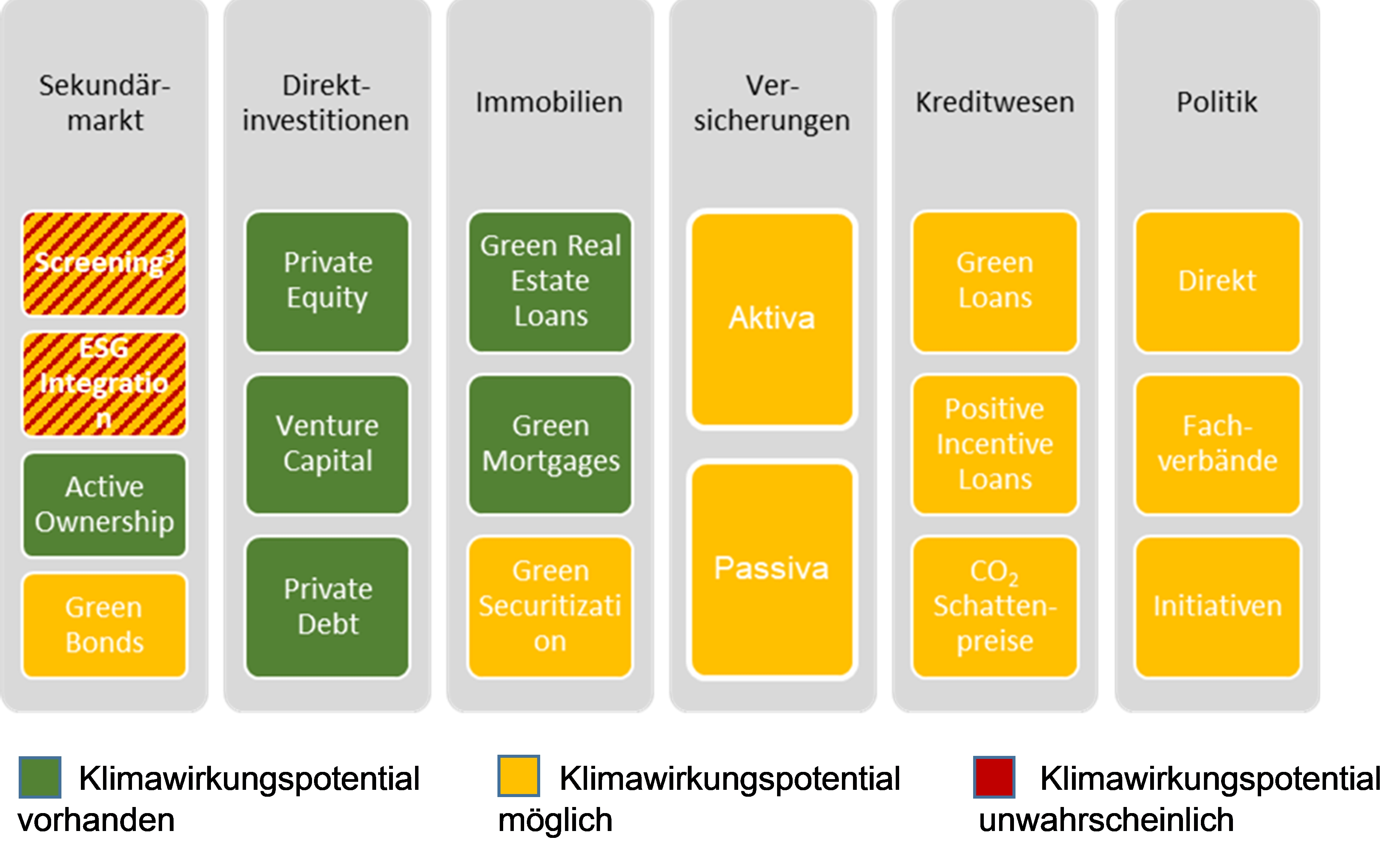

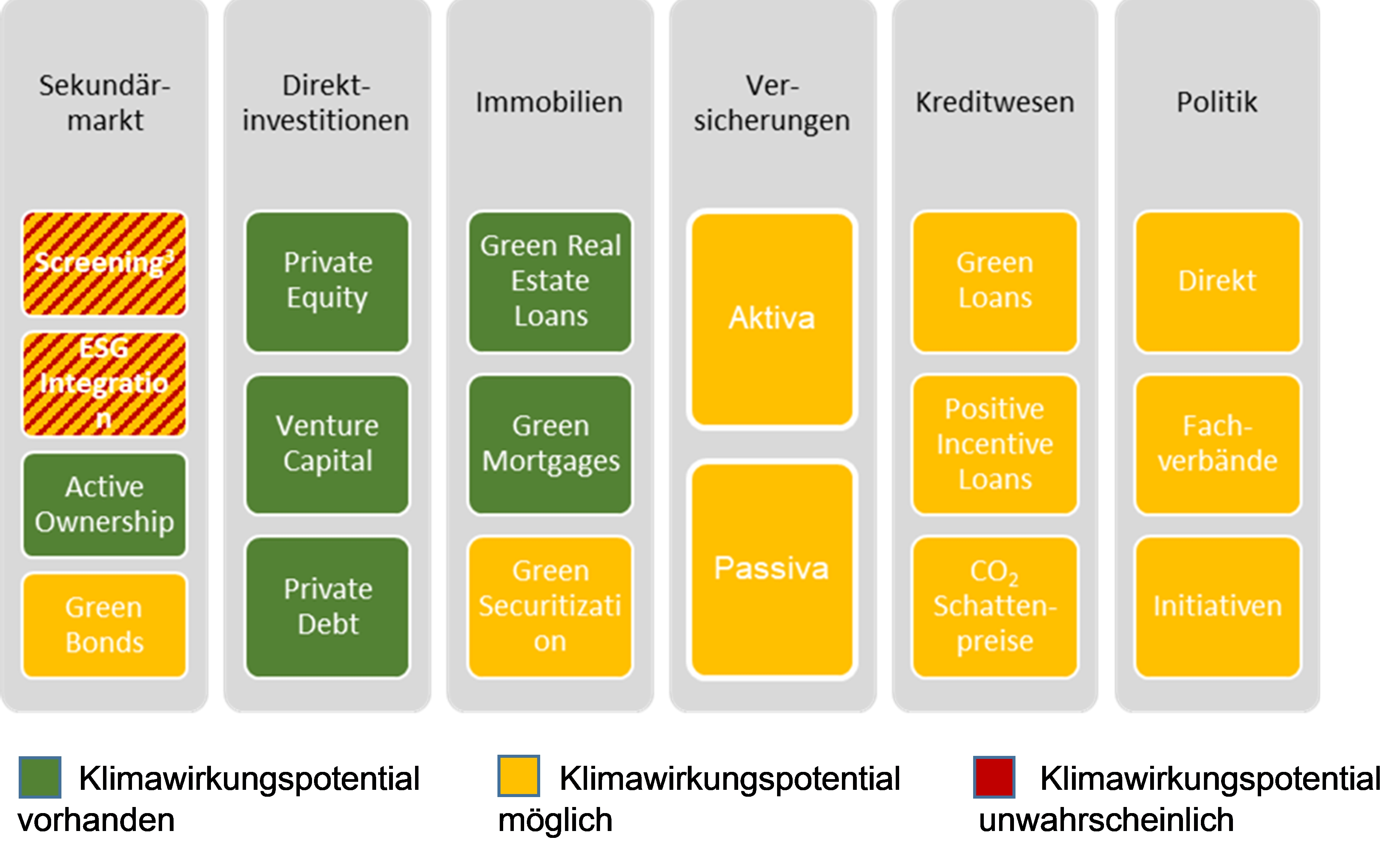

Eine breite Literaturstudie im Auftrag des BAFU diskutiert zudem die theoretisch verfügbaren Wirkungskanäle und analysiert, welche Bedingungen erfüllt sein müssen, damit Massnahmen von Finanzmarktakteuren klimawirksam sind. Diese Klimawirkung wird dabei als eine klimarelevante Veränderung in realwirtschaftlichen Unternehmen verstanden. Es zeigt sich, dass es insbesondere auf die konkrete Umsetzung der Massnahme ankommt, inwieweit damit eine Klimawirkung erzielt werden kann.

Hier finden Sie die Studie zum Überblick der Klimawirkung durch Massnahmen von Finanzmarktakteuren in Deutsch. Die Zusammenfassung ist in Deutsch, Französisch und Englisch verfügbar.

Überblick zur Klimawirkung durch Massnahmen von Finanzmarktakteuren (PDF, 2 MB, 30.11.2020)Studie im Auftrag des BAFU

Executive Summary: Überblick zur Klimawirkung durch Massnahmen von Finanzmarktakteuren (PDF, 484 kB, 07.12.2020)Studie im Auftrag des BAFU

Überblick des aktuellen Forschungsstands zur Klimawirkung durch Massnahmen von Finanzmarktakteuren

Risiken des heutigen Investitionsverhaltens

Klimaauswirkungen wie Überschwemmungen und Hitzeperioden können Vermögenswerte tangieren (physische Klimarisiken). Bei einer Erwärmung von 4-6°C sind die prognostizierten Werteverluste massiv höher, als wenn die Eindämmung auf unter der kritischen Schwelle von 2°C gegenüber vorindustrieller Zeit gelingt. Werden weltweit Massnahmen (bspw. eine CO2-Abgabe) ergriffen, die den Verbrauch fossiler Energien einschränken oder direkt verteuern, können betroffene Firmen an Wert verlieren (Transitionsrisiken). Mit klimaverträglichen Investitionsstrategien lassen sich solche Risiken vermindern und gleichzeitig marktkonforme Renditen erzielen.

Verschiedene Aufsichtsbehörden und Zentralbanken haben sich Ende 2017 zum Network for Greening the Financial System (NGFS) zusammengeschlossen. Die SNB und die Finma sind dem Netzwerk auch beigetreten. Ziel ist es, auf freiwilliger Basis Erfahrungen zu Klimarisiken auszutauschen und zur Entwicklung des klimabezogenen Risikomanagements im Finanzsektor beizutragen. Um solche Risiken frühzeitig auf Institutsebene zu erkennen, empfiehlt eine von der Industrie geleitete und vom Financial Stability Board eingesetzte Expertengruppe (TCFD) unter anderem, 2°C Szenarioanalysen durchzuführen. Mit der Teilnahme an den Klimaverträglichkeitstests haben viele Schweizer Finanzmarktakteure dies erstmals umgesetzt.

Ein Rechtsgutachten im Auftrag des BAFU zeigt, dass materielle Klimarisiken bereits im geltenden Recht weitgehend mitberücksichtigt werden müssen. Auf freiwilliger Basis können zudem Klimaauswirkungen aufgrund von Investitions- und Finanzierungsentscheiden gemessen und ausgewiesen werden.

Rechtliches Gutachten «Berücksichtigung von Klimarisiken und -wirkungen auf dem Finanzmarkt» (PDF, 513 kB, 31.10.2019)Gutachten von Prof. Dr. Mirjam Eggen, Bern und Dr. Cornelia Stengel, Zürich, im Auftrag des BAFU, 2019.

Letzte Änderung 26.01.2024